デジタル債券は、従来の債券が持つ安全性と、ブロックチェーン技術の強みを組み合わせた新しい金融商品として、世界の金融市場で注目を集めています。透明性の高い取引、迅速な処理速度、低コストを実現するだけでなく、投資家にとってはアクセスしやすい投資機会を提供し、企業にとっては資金調達プロセスの最適化につながります。

本記事では、デジタル債券とは何か、その発行方法、従来型債券と比較した際の優れたメリット、さらに伴うリスクや課題について詳しく解説し、この新しい資産クラスの成長可能性を考察します。

デジタル債券とは?

デジタル債券(デジタル証券)、別名「トークン化債券」や「暗号化債券」とも呼ばれるこの金融商品は、債券の所有権や関連する条件を、分散型台帳技術(DLT)上のデジタルトークンとして記録・保存・移転することができる新しい形態の債券です。

従来のように紙の証書や集中管理された記録システムによって発行されるのではなく、デジタル債券では、債券の所有者、利率、償還日、取引履歴など、すべての情報が暗号化され、ネットワーク参加者全員がアクセス・検証できる共有台帳に記録されます。

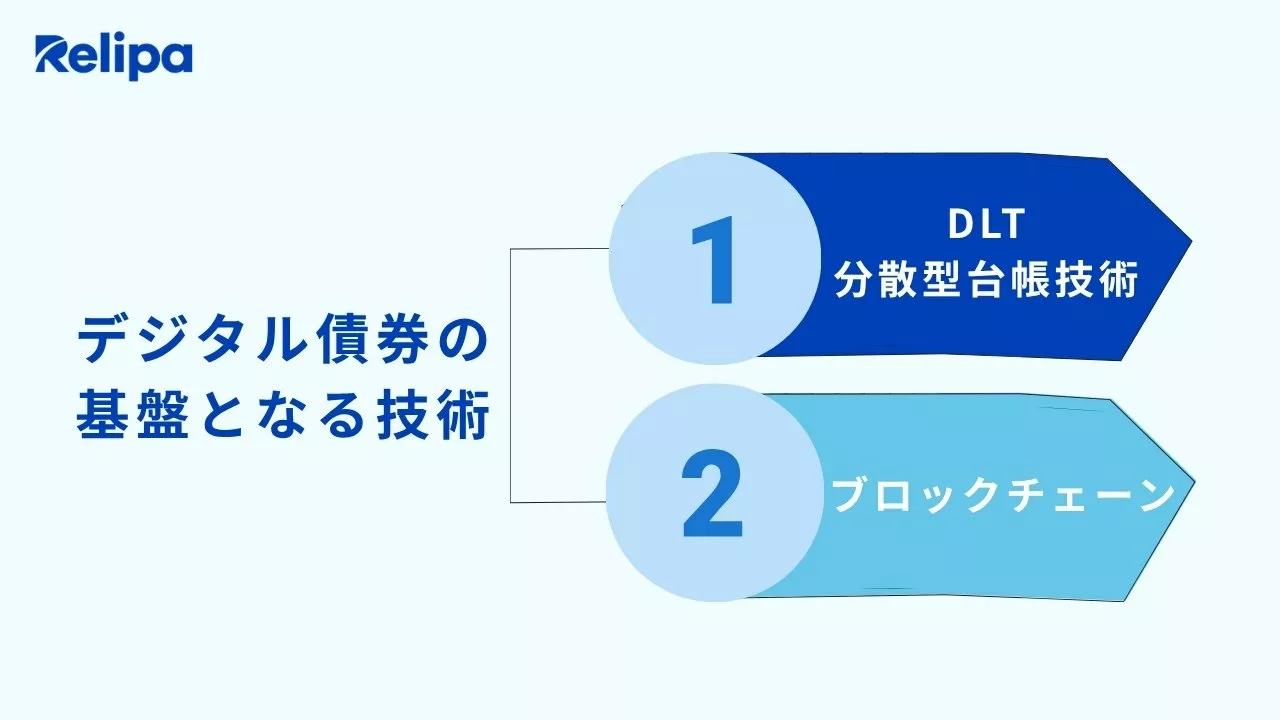

このデジタル債券の基盤となる技術が DLT(分散型台帳技術)と ブロックチェーンです。DLTは、分散型ネットワークの参加者間で共有・同期されるデータベースであり、その代表的な形態がブロックチェーンです。ブロックチェーンでは、取引が「ブロック」としてまとめられ、暗号技術によって「チェーン」として連結されるため、不変性と透明性が担保されます。この分散性と透明性、不変性こそが、債券の発行・管理の在り方を大きく変革する要素となっています。

実際に、HSBC、Citi、JPMorgan などの大手金融機関は、デジタル証券やトークン化資産の実証実験や発行を積極的に進めており、日々数十億ドル規模の取引を処理しています。これは、デジタル債券とブロックチェーン技術が持つ非常に大きな可能性を示しています。

>>>関連記事:

分散型台帳技術(DLT)とは?金融・サプライチェーン・医療・不動産での活用事例 【2025年最新版】ブロックチェーン技術とは?特徴・種類・将来性まで解説

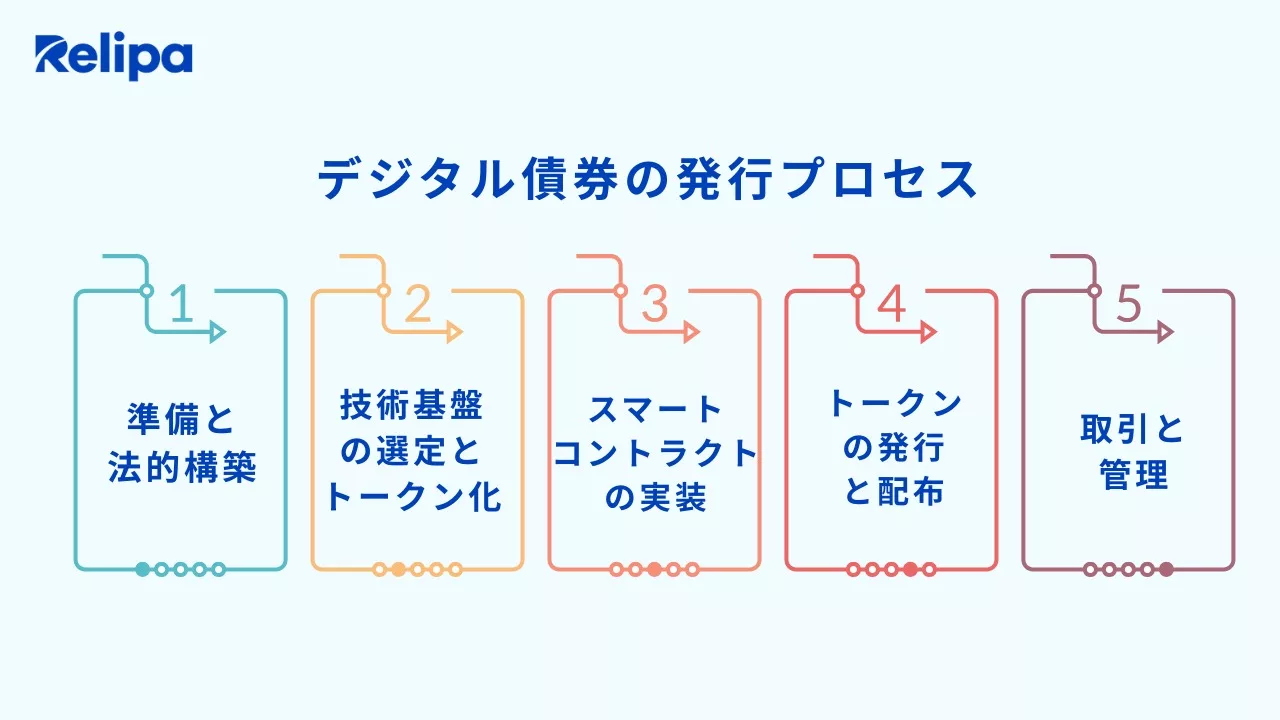

デジタル債券はどのように発行されるのか?

デジタル債券の発行プロセスは、従来の金融の基本原則とブロックチェーン技術の強みを組み合わせたもので、より効率的で安全、かつシンプルな仕組みを実現します。具体的な手順はプラットフォームや法的枠組みによって異なるものの、一般的には以下の主要なステップを含みます。

ステップ1:準備と法的構築

従来の債券と同様、まずは堅固な法的枠組みを構築する必要があります。

- 債券条件の設定:発行体(企業や政府)は、調達額、額面、利率(クーポン)、償還期間、利払いスケジュールなどの主要条件を定義します。

- 目論見書の作成:発行体、資金使途、債券条件、関連リスクを明確に説明する目論見書を作成します。

- 規制遵守:発行国の証券規制に従うことが不可欠です。例えば、日本では金融庁(FSA)がデジタル証券や暗号資産に関する規制を策定しています。ベトナムでは法的枠組みが整備中であり、専門的な法務サポートが必要となります。

ステップ2:技術基盤の選定とトークン化

ここが従来のプロセスとの大きな違いです。

- ブロックチェーンの選定:発行体はEthereum(ERC-20や証券向けのERC-1400など)といったパブリックチェーン、またはHyperledger Fabricのようなプライベートチェーンから選択します。

- トークン化(Tokenization):債券の権利義務をデジタルトークンに変換します。例として、1トークン=10万円の額面という形で発行できます。

>>>関連記事:

ステップ3:スマートコントラクトの実装

デジタル債券の中核はスマートコントラクトです。

- 債券条件のコード化:利率、利払い日、償還日などの条件をスマートコントラクトに組み込みます。

- 自動化:条件が満たされると自動的に実行される仕組みです。例えば利払い日に、発行体のウォレットから投資家のウォレットへ自動的に利息が送金されます。これにより仲介機関の必要性が排除されます。

>>>関連記事:

ステップ4:トークンの発行と配布

スマートコントラクトが監査・展開された後、正式に発行が開始されます。

- 投資家の本人確認(KYC/AML):投資家はKYC/AMLプロセスを経て、ウォレットアドレスに紐づけられます。

- トークンの配布:購入・支払い完了後、債券トークンが投資家のデジタルウォレットに配布され、ブロックチェーン上に永続的に記録されます。

ステップ5:セカンダリーマーケットでの取引とライフサイクル管理

発行後、デジタル債券はデジタル資産取引所やP2Pプラットフォームで取引可能です。

- 流動性の向上:24時間365日取引できるため、従来型市場に比べて流動性が高まります。

- ライフサイクル管理の自動化:スマートコントラクトが利払いから償還までの全過程を管理し、透明性と効率性を確保します。

このように、デジタル債券の発行はコスト削減や効率化だけでなく、透明性や投資家へのアクセス拡大にもつながり、資本市場の新たな時代を切り開く可能性を秘めています。

デジタル債券の主な特徴

デジタル債券が従来型の債券と比べて優れている点は、「トークン化」「スマートコントラクト」「分散型台帳の透明性と不変性」という3つのコア技術に支えられています。

トークン化(Tokenization)

トークン化とは、債券の所有権をブロックチェーン上のデジタルトークンに変換するプロセスです。各トークンは単なるデータではなく、プログラム可能で唯一無二のデジタル資産であり、物理的な債券と同等の法的権利や所有権を表します。

この仕組みにより、2つの大きな革新が実現します。

- 小口投資の可能性:従来の高額な債券を丸ごと購入する必要はなく、トークン単位で小口投資が可能となり、市場参入のハードルを下げ、投資ポートフォリオの多様化を促進します。

- 即時の譲渡性:トークンはウォレット間で即座に送受信でき、24時間365日、地理的・時間的制約を超えて取引可能です。

>>>関連記事:

分散型保険(DeFi Insurance)の仕組みとは?最も信頼できるトップ5のプラットフォーム

スマートコントラクト(Smart Contract)

スマートコントラクトは、デジタル債券の中核(ハート)であり、公平かつ自動的に契約条件を実行する仕組みです。これはブロックチェーン上に保存されたプログラムで、あらかじめ設定された条件が満たされると自動的に実行されます。

債券においては、スマートコントラクトが利息の分配や元本返済といった重要なプロセスを自動化します。

例として、毎月30日に発行体のウォレットから投資家のウォレットへ、ステーブルコインで利息を自動送金するようプログラムできます。これにより、決済エージェントなどの仲介業者を排除し、コスト削減・ヒューマンエラーの防止・処理速度の向上を実現します。

透明性と不変性(Transparency & Immutability)

分散型台帳技術(DLT)により、透明性と不変性が担保されます。デジタル債券に関するすべての取引(発行、投資家間の譲渡、償還まで)は、共通の台帳に記録され、ネットワーク内の多数のノードに複製・同期されます。

台帳の改ざんは、ネットワーク参加者の大多数の合意が必要となるため、不正やデータ改ざんはほぼ不可能です。

これにより、発行体・投資家・規制当局など、すべての関係者が信頼できる唯一の情報源にアクセスでき、履歴の検証や所有権の確認が容易になります。その結果、透明性の向上、信頼性の確保、紛争の最小化につながります。

>>>関連記事:イールドファーミングとは?仕組み・メリット・リスクを徹底解説

デジタル債券のメリット(伝統的な債券との比較)

前述の技術要素の組み合わせにより、デジタル債券は従来型の債券市場が抱える多くの課題を解決し、数々の優れたメリットを提供します。

コスト効率の向上

銀行の引受、カストディアン(保管機関)、決済代理人などの仲介者の役割を排除または最小化することで、発行・管理コストを大幅に削減できます。

取引スピードの向上

従来の債券取引では決済完了まで数日(T+2)かかりますが、デジタル債券ではほぼ即時(T+0)で決済可能です。これにより資金の回転が早まり、決済リスクも大幅に低減します。

流動性の向上

24時間365日の取引が可能であり、さらに小口単位での所有も実現できるため、従来は流動性が低かった債券も容易に売買でき、活発で効率的なセカンダリーマーケットが形成されます。

投資アクセスの拡大

最低投資金額や地理的制約が取り除かれることで、個人投資家や海外投資家も参入しやすくなります。

例として、タイ政府は最近、わずか約3米ドルから投資可能なトークン化国債を発行する計画を発表し、小口投資家の広範な参加を目指しています。

高度な透明性と安全性

所有権や取引履歴はすべて不変の分散型台帳に記録され、不正や偽造、紛争のリスクを最小化します。

| 項目 | デジタル債券 | 従来型債券 |

|---|---|---|

| 取引コスト | 低い | 高い |

| 決済スピード | ほぼ即時(T+0) | T+2 または T+3 |

| 所有形態 | 小口単位での所有が可能 | 原則として全額単位 |

| 取引市場 | 24時間365日・グローバルに取引可能 | 取引所の営業時間に限定 |

| 透明性 | 非常に高い(分散型台帳による記録) | 限定的(集中データベース) |

| オペレーションリスク | 低い(スマートコントラクトで自動化) | 高い(手作業プロセスに依存) |

デジタル債券のリスクと課題

大きな可能性を秘めている一方で、デジタル債券はまだ新しい分野であり、慎重に認識・管理すべきリスクや課題が存在します。

法規制リスク

デジタル資産に関する法的枠組みは、多くの国で依然として整備段階にあります。規制の不透明さは、発行体および投資家双方にとってリスクとなり得ます。とはいえ、日本のような先進国では、証券型トークン(STO)に関する法的枠組みが着実に構築されつつあり、証券と同様に金融庁(FSA)の監督下に置かれています。

技術的リスク・サイバーセキュリティ

ブロックチェーンは高いセキュリティを備えていますが、依然としてサイバー攻撃やスマートコントラクトの不具合といったリスクが残ります。信頼性が高く、実績のあるプラットフォームを選択することが極めて重要です。

セカンダリーマーケットの流動性課題

デジタル債券は潜在的に高い流動性を持っていますが、現時点では二次市場が未成熟で、伝統的な債券市場に比べると取引量が少ないのが実情です。そのため、一部のケースではトークンを再販する際に難しさが伴う可能性があります。

相互運用性の問題

ブロックチェーンには複数のプラットフォームが存在し、共通の標準が欠如しているため、システム間での資産移転に課題が残っています。

投資家知識の必要性

デジタル債券に投資するには、デジタルウォレットの利用方法、秘密鍵の管理、ブロックチェーンとの基本的なやり取りに関する知識が求められます。これは初心者にとって大きな参入障壁となり得ます。

これらのリスクを適切に認識し、軽減するための戦略を構築することが、デジタル債券市場の成功と持続的な発展を左右する重要な要素となります。

まとめ

デジタル債券は、ブロックチェーン技術とスマートコントラクトを基盤とし、もはや遠い概念ではなく、実際に強力なツールとして活用されています。コスト効率の向上、圧倒的な取引スピード、高い透明性、そして投資機会の民主化といった数々のメリットをもたらしています。

一方で、法規制や技術面での課題は依然として存在します。しかし、大手金融機関の積極的な参入や、世界的な法規制の整備が進むことで、デジタル債券の未来は極めて有望であると考えられます。

もしこの技術の活用方法について、投資や企業活動への応用にご興味をお持ちでしたら、ぜひご連絡ください。Relipaの専門家が丁寧にご相談に応じます。

Relipaは、ブロックチェーン関連のソフトウェアおよびテクノロジーソリューションの提供において長年の経験を誇る企業です。トップクラスのエンジニアと専門家チームにより、数多くの複雑なブロックチェーンプロジェクトを成功裏に実施してきました。特に日本市場において、Relipaはその技術がもたらす課題と機会を深く理解しています。

お気軽にお問い合わせいただき、当社の専門家による詳細なご相談をご利用ください。

EN

EN