日本における暗号通貨の利用は、世界平均を大きく上回っています。Chainalysisによると、日本の暗号通貨普及率は世界で26位です。日本の国税庁は、暗号通貨に関する税金 のガイドラインを作成しました。この記事では、日本での仮想通貨の 税金 の計算方法について詳しく説明します。また、国税庁(NTA)がさまざまな取引にどのように課税するのかを解説し、税金 の報告に役立つ簡単なツールも紹介します。

日本で 暗号通貨に 税金 はかかりますか?

はい、日本の居住者および非居住者は暗号通貨に対して課税されます。日本の国税庁は暗号通貨を財産とみなし、決済サービス法(Payment Services Act、以下「PSA」および金融商品取引法(Financial Instruments and Exchange Act – FIEA)に基づいて、雑所得として課税されます。

日本の納税者は、暗号通貨を購入し、保有し、ウォレット間で移動しても課税されません。ただし、暗号通貨 の売却や取引によって20万円以上の利益を得た場合は、確定申告でその利益を申告する必要があります。

また、マイニング、ステーキング、利子、エアドロップから受け取ったすべての暗号通貨も申告する必要があります。これらも暗号通貨の取引による利益と同様の方法で課税されます。

日本では 仮想通貨 にはどのように課税されますか?

NTA(国税庁)は、ビットコインなどの仮想通貨の課税に関する具体的なガイドラインを提供しています。これらのガイドラインは、PDF形式でダウンロードできます。

以下のような仮想通貨取引は、雑所得として課税される可能性があります。

- 暗号通貨を法定通貨に換える(例:BTCを円で売る)

- 暗号通貨を他の暗号通貨に交換する(例:BTCをETHに交換する)

- 商品やサービスの支払いに使う

- 暗号通貨で支払いを受け取る

- マイニング、ステーキング、流動性プールから報酬を受け取る

- DeFi関連の活動で新しいコインを得る

- NFTを暗号通貨または法定通貨と交換する

- エアドロップ、利息、ボーナスを受け取る

>>>関連記事:NFT で儲けたいなら ミント について理解しよう!方法や仕組み、ガス代についても詳しく解説!

仮想通貨関連の雑所得を計算するには、これらの取引から得た利益の合計を、取引時の円の価値で計算する必要があります。このプロセスは、多くの取引を行う仮想通貨投資家にとって非常に手間がかかり、時間を要することがあります。そこで、暗号税務ソフトウェアがこのプロセスを自動化するのに役立ちます。

日本の仮想通貨税の計算

所得税率は所得の区分によって異なり、暗号通貨の利益に対する最大税率は55%ですが、実際にはそれよりも低い税額を支払うことが多いです。以下に具体例を示します。

日本の仮想通貨税の計算例1

1 ETHを20万円で購入し、その後30万円で売却すると、10万円の利益が得られます。これがその年の唯一の雑所得である場合、仮想通貨などの投資で得た利益が20万円未満なので、税金はかかりません。そのため、これらの利益を年次所得税申告書に含める必要がない場合があります。ただし、医療費控除やふるさと納税の控除を申請する場合は、利益が出たことを申告する必要があります。

日本の仮想通貨税の計算例2

10 ETHを200万円で購入し、その後300万円で売却すると、100万円の利益が得られます。課税年度中に合計700万円を稼いだ場合、23%の所得税率と10%の住民税が適用され、合計33%の税率が適用されます。この場合、ETHの売却益に対して333,333円の税金を支払うことになります。

上記の例よりも複雑な場合、国税庁は「移動平均法」と「総平均法」という2つの原価計算方法を認めています。日本の個人納税者が使用すべきデフォルトの方法は総平均法です。

- 移動平均法: すべての資産の合計コストから各ユニットの平均コストを計算します。簡単で、同じ種類の資産全体のコストを考慮します。

- 総平均法: 同じ種類のすべてのユニットの取得コストを考慮しますが、特定のルールに従います。資産を売却する際には、売却時の実際の取得コストを考慮します。

>>>関連記事:

中央集権型取引所(CEX)と 分散型取引所(DEX): 比較徹底比較!

日本の仮想通貨税率について

日本では、所得に対して累進税率が適用されます。この税率は、個人の所得に応じて5%から45%まで変動します。さらに、すべての税率に対して10%の住民税が加算されます。そのため、実際の税率は15%から55%の間となり、個人の所得の最大55%が税金として課されることがあります。

また、日本には給与所得控除があり、これは個人が支払う税金に影響を与えることがあります。

| 税率 (%) | 課税所得額(円) | 控除額(円) |

| 5 | 0 – 1,950,000 | 0 |

| 10 | 1,950,001 – 3,300,000 | 97,500 |

| 20 | 3,300,001 – 6,950,000 | 427,500 |

| 23 | 6,950,001 – 9,000,000 | 636,000 |

| 33 | 9,000,001 – 18,000,000 | 1,536,000 |

| 40 | 18,000,001 – 40,000,000 | 2,796,000 |

| 45 | >40,000,001 | 4,796,000 |

例えば、合計所得が1,000万円の場合、納めるべき税金の総額は以下のようになります:

1,000万円 × 0.33 - 1,536,000円 = 1,764,000円

非課税の仮想通貨取引

国税庁(NTA)の現行の課税ガイドラインでは、いくつかの仮想通貨取引が非課税とされています。非課税となる取引には、以下のものが含まれます。

- 法定通貨で仮想通貨を購入すること(例:日本円でBTCを購入する)

- ウォレット間で仮想通貨を移動すること

日本で仮想通貨税を申告する方法

日本では、仮想通貨から得たすべての収入や利益は課税対象となり、国税庁のタックスアンサーNo.1524に従って、年次の納税申告書で報告する必要があります。日本では、すべての所得税申告は個別に行わなければならず、共同での申告は認められていません。申告の期限は、課税年度の翌年の3月15日です。

確定申告が不要な場合

- 日本の納税者が、単一の雇用主から給与を受け取っており、その給与所得が2,000万円を超えない場合、年末調整だけで済みます。年末調整後、納税者は源泉徴収票を受け取り、これにはその年の収入と支払った税金の額が記載されています。

- 給与所得以外の合計所得金額(仮想通貨による収益を含む)が20万円以下の場合も、確定申告は必要ありません。

日本には次の2種類の所得税申告書があります

- 様式A: 主に給与所得、年金などの雑所得、配当所得、臨時収入のみがある方が対象です。予定納税額がない場合に使用します。

- 様式B: 収入の種類に関係なく、どなたでも使用できます。

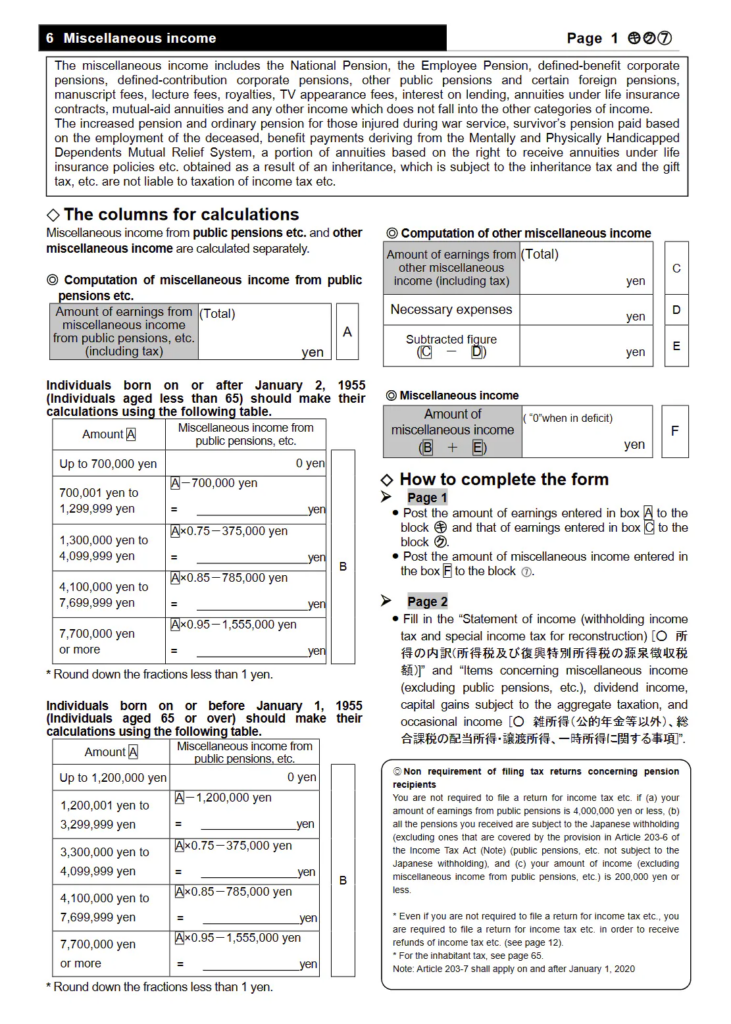

日本の納税者は、国税庁の指示に従って、標準所得税申告書のセクション6(雑所得の場合)に仮想通貨の利益を報告する必要があります。

企業向けの仮想通貨税

現在、日本の企業は、利益が実現されなくても保有株に対して30%の法人税を支払う必要があります。これが原因で、多くのブロックチェーン企業は他の国に移転しています。

しかし、日本政府は、2022年12月に、仮想通貨企業が発行および保有しているトークンから得た紙益に対する税金の支払い要件を削除する提案を承認しました。これにより、日本の仮想通貨発行会社は、トークンの含み益に対する法人税30%が免除されることになります。

日本の仮想通貨を取り扱うすべての企業は、損益計算に移動平均法を使用する必要があります。

>>>関連記事:日本でIDO発行は合法?IDOを法律面からわかりやすく解説!

日本の仮想通貨税の計算をサポートするツールやソフトウェア

上記すべての仮想通貨税の計算を手動で維持するのは、あまり楽しいことではありませんね。

日本の仮想通貨税の計算に役立つツールやソフトウェアをお探しの場合は、Relipaにご連絡ください。Relipaは、完全な仮想通貨税計算ソフトウェアプラットフォームを開発できます。

仮想通貨税の計算をサポートするツールやソフトウェアは、日本の仮想通貨税を計算する際に、すべての取引所、ブロックチェーン、プロトコル、ウォレットからデータをインポートし、API経由でトランザクションを同期したり、サポートされているCSV形式でアップロードしたりすることができます。

仮想通貨税の計算をサポートするツールやソフトウェアのミッションは、お客様の仮想通貨税申告に関するあらゆる課題を解決し、正確性と徹底性を確保することです。日本の仮想通貨税に関するご質問や疑問があれば、当社の専門家が喜んでお手伝いいたします。

まとめ

2024年の日本の仮想通貨税金の完全ガイドでは、日本における暗号通貨の利用の高さや、国税庁による税金ガイドラインについて解説しています。暗号通貨は財産と見なされ、所得税法と金融商品取引法に基づいて雑所得として課税されます。しかし、仮想通貨税ツールやソフトウェアを利用すれば、複雑な確定申告も簡単に完了でき、計算ミスの心配もありません。

EN

EN