リキッドステーキング デリバティブはDeFi市場において重要なセグメントであり、そのTVL(Total Value Locked)は市場全体で3位にランクされています。現在、60以上のアクティブな リキッドステーキング デリバティブプロジェクトが存在し、中でもLido FinanceやRocketPoolなどが特に注目されています。以下の記事では、ユーザーが適切なプロジェクトを評価するために必要な一般的な情報と基準、および リキッドステーキング 開発に関する情報を提供しています。

DeFiステーキングプラットフォームとは何ですか?

DeFiステーキングプラットフォームは、報酬と引き換えに暗号通貨をロックアップまたはステーキングすることができるオンラインプラットフォームです。このプロセスは自動化されており、ユーザーは積極的な取引や資産管理を必要としません。通常、報酬はステーキングプラットフォームから独自通貨(ネイティブトークン)の形で定期的に配布され、多くの場合、魅力的な投資収益率を提供します。

DeFiステーキングは、簡単かつ有益な手続きです。利用者は、特定の金額の暗号通貨をステーキング用にプラットフォームに預け、それに応じて報酬を受け取ります。これらの報酬の具体的な性質は、使用される特定のプラットフォーム、採用されているブロックチェーン技術、ステーキングされる暗号通貨によって異なります。しかし、Crypto DeFiステーキングプラットフォームは、暗号通貨資産から収入を得るための最も安全な方法の一つと一般的に見なされています。

リキッドステーキング とは何ですか?

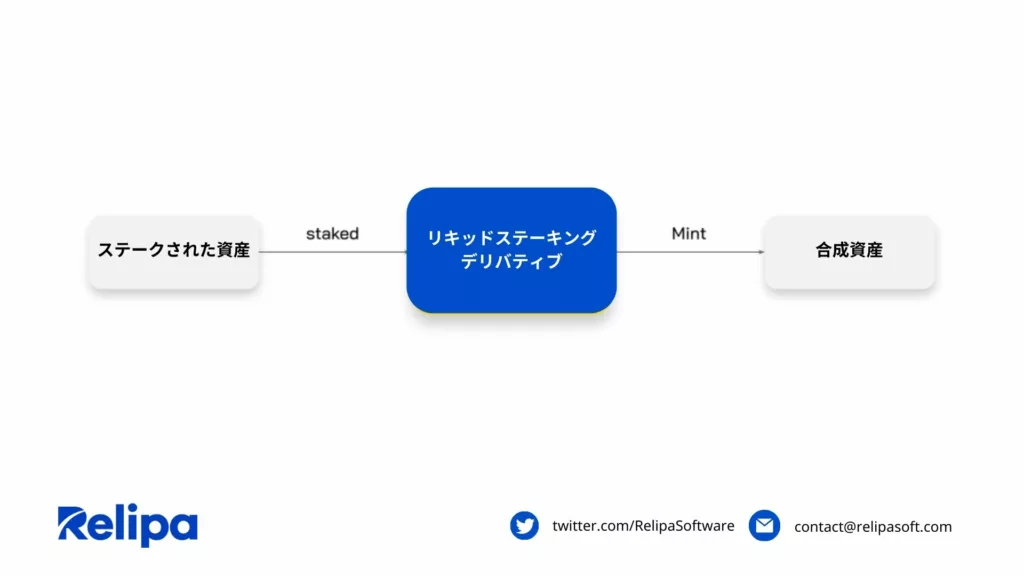

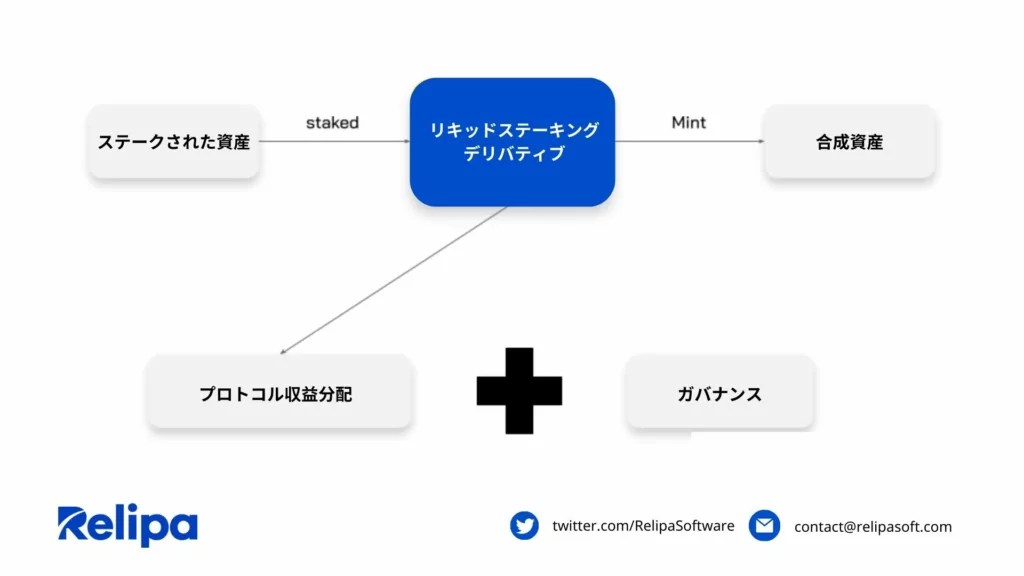

リキッドステーキング プロバイダーは、ユーザーから預かり金を受け取り、そのトークンをユーザーに代わってステーキングします。そして、ステーキングしたトークンに対する領収書を新しいトークンの形で提供します。この新しいトークンは、DeFiプロトコル内で取引や担保として使用可能であり、ステークされた資産の流動性を向上させます。

たとえば、Lido Financeでは、ユーザーはETHをステーキングし、その見返りとしてstETH(合成資産)を受け取ることができます。ステーキングされたETHから得られる報酬に加えて、ユーザーはstETHを他のDeFiプロトコルで使用することで、Aaveでの融資やAMM(自動マーケットメイカー)での流動性マイニング(流動性提供)に参加し、追加の利益を得ることが可能です。

なぜ リキッドステーキング デリバティブは繁栄しているのでしょうか?

まず、Proof of Work (PoW) と Proof of Stake (PoS) のコンセンサスメカニズムについて学びましょう。

Proof of Workは、ブロックを検証する権利を競うために強力なコンピュータ能力を要するマイナーをバリデータとして必要とするコンセンサスメカニズムです。このメカニズムでは、ブロックチェーンのコインを保有する必要はありません。マイニングにはコストがかかり、電力を含む複数のリソースを消費します。マイニングされたコインは、マイニング施設の運営コストをカバーするためにしばしば売却されます。

一方、Proof of Stakeブロックチェーンでは、複雑な計算を必要とせず、バリデータはネットワーク上で大量のコインをステーキングするだけで済みます。不正行為を行った場合には罰金が課され、ステーキングしたコインから直接差し引かれます。これにより、バリデータはネットワークに対して誠実であるよう促され、同時に市場に流通するコインの量を減少させる効果があります。

Proof of Stakeには、Proof of Workと比較してブロック生成時間の短縮、運用コストの削減、トランザクション処理能力の向上、環境への影響軽減など多くの利点があります。

したがって、2020年以降、PoSブロックチェーンはますます増加するでしょう。これは、リキッドステーキング デリバティブセグメントがPoWブロックチェーンではなく、PoSブロックチェーンでのみ機能するため、将来的にこの分野がさらに発展するための重要な推進力となります。

イーサリアムのブロックチェーンがPoWからPoSへの移行は、この変化の典型的な例です。現在、イーサリアム(ETH)は、リキッドステーキング デリバティブプロトコルにおけるステークされた資本が最も多い資産の一つです。

リキッドステーキング デリバティブの利点

参加者の特典

リキッドステーキングデリバティブプロトコルは、関係者に様々な利点を提供します。

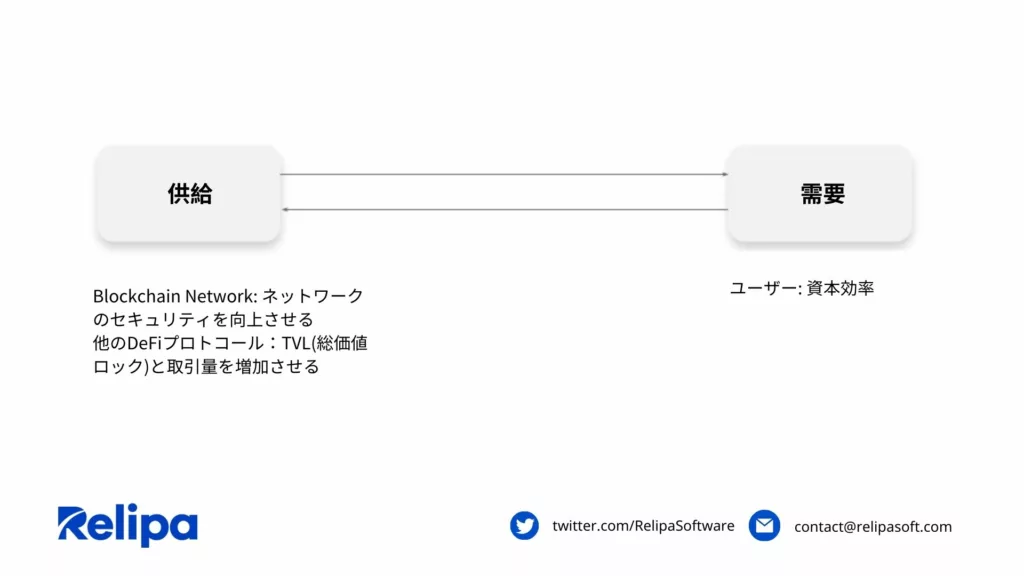

- ユーザー: ユーザーはDeFiプロトコルからのブロック報酬とインセンティブの両方を通じて、より多くの収益を得ることができます。これにより資本効率が向上します。

- ブロックチェーンネットワーク: 多くのユーザーがトークンをリキッドステーキング デリバティブプロトコルにステーキングすることで、ネットワーク全体に参加し、ネットワークのセキュリティを間接的に強化し、より分散化されたネットワークを実現します。

- ノードオペレーター: ネットワーク上でコインをステーキングするためのサポートを提供する際に、手数料の一部を受け取ります。

- ブロックチェーンネットワークに開発されているプロジェクト: ユーザーがリキッドステーキング デリバティブプロトコルのトークンを使用することで、プロジェクトの総ロック量(TVL)と取引量が増加します。

- リキッドステーキング のトークン保有者: 収益の共有とプロジェクトのガバナンスへの参加が可能です。

結果として、ユーザーの需要が高まることで、ステークホルダーの利益が増加し、プラスのネットワーク効果が生まれます。

トークン保有者のメリット

リキッドステーキング デリバティブプロジェクトのトークンを投資および保有する場合、保有者は収益分配とガバナンス権を含む二つの主なメリットを享受できます。

- ガバナンス: トークン保有者は、リキッドステーキング デリバティブプロジェクトのエコシステム内でのガバナンスに参加できます。これは、プロジェクトの運営に影響を与える提案を行ったり、投票したりできる機能であり、ほとんどのDeFiプロトコルに組み込まれています。特に開発者や大規模投資家にとって重要な利点で、プロジェクトに対して積極的な変更を提案したり、自身の利益に貢献することが可能です。一方、小規模トレーダーにとっては、ガバナンスの価値は限定的かもしれません。

- プロトコル収益分配: リキッドステーキング デリバティブプロジェクトは、ユーザーが得た利益に基づいてプロトコル手数料の一部を計算し、それをトークン保有者やステーカーと共有することがあります。これは、相互利益の原則に基づいた合理的なアプローチです。

例えば、ユーザーがLidoに1,000 ETHを9%のAPRでステーキングした場合、1年後にLidoから資本を引き出す際(現在、Lidoは10%のプロトコル手数料を請求していると仮定)、資本とブロック報酬からの利益を受け取ります。このように、トークン保有者はプロジェクトからの収益分配を通じて利益を享受することができます。

- 1,000 + 1,000*9%*90% = 1081 ETH

Lidoでは、プロトコルから手数料を受け取ります。

- 1,000*9%*10% = 9 ETH

約57億ドル相当のETHがステーキングされているとし、APR(Annual Percentage Rate(年換算利回り)が9%である(TVLとAPRが変わらないと仮定)場合、Lidoがイーサリアムネットワーク上で毎年得るプロトコル手数料は約5,130万ドルになります。

しかし、Lido Financeはトークン所有者と収益を直接共有せず、プロトコル手数料の10%ではなく5%をノードオペレーターに配分し、残りの5%をさらなる開発のために財務省に留保します。このため、LDOトークン所有者はトークンから直接的な利益をほとんど得られません。

リキッドステーキング デリバティブに関連するリスク

リキッドステーキング トークンのリスク

プロトコル側のリスク: レンディングプロトコルにおいて不良債権が発生する可能性があっても、DeFiにセキュリティ上の問題が発生しない限り、リキッドステーキングデリバティブは比較的低リスクです。

ユーザー(ステーカー)のリスク: ユーザーは リキッドステーキング デリバティブ資産に関連するリスクを負います。stETH、rETH、ankrETHなどのトークンは流動性が低い場合が多く、大量に売却されると価値が下がることがあります。

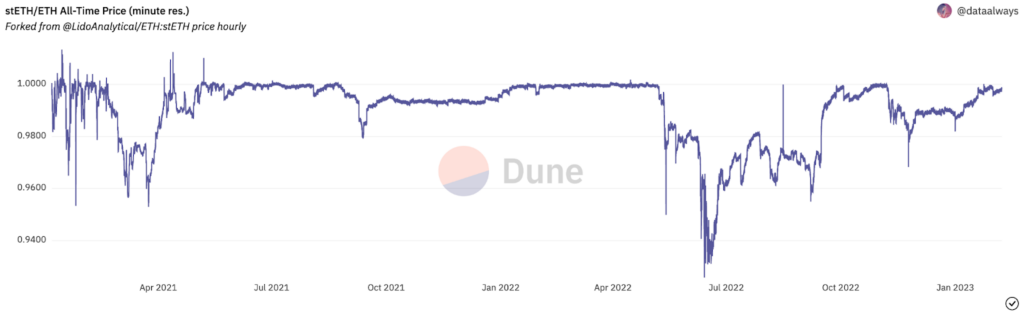

例: 2022年6月、暗号通貨市場が急落した際、Alameda Researchは流動性が低い リキッドステーキング デリバティブトークンstETHのリスクポジションを減らすために大量に売却し、カーブファイナンスでstETHをETHに交換しましたが、大量売却の影響でstETH/ETHの為替レートが通常の1ではなく0.94まで下落しました。

リキッドステーキング のステータス

Lido Financeが作成したstETHなどのトークンは、資本金が約50億ドルで、24時間の取引量は2600万ドルです。しかし、ankrETHのように資本金が5000万ドルで24時間の取引量がわずか10万ドルのトークンも存在し、これらのトークンの価値が下がると、ユーザーには高リスクが残ります。さらに、リキッドステーキング デリバティブトークンをDeFiの他のプラットフォームで使用する場合、チェーン上のリスクが生じる可能性があります。例えば、AaveでstETHを担保に他の資産を借りる場合、stETHの価格が突然下落すると、ローンポジションが危険にさらされ、レンディングプロトコルは不良債権のリスクに直面します。

USTのようにディペッグや崩壊のリスクはあるのでしょうか?

ステーキングトークンがUSTのようなディペッグや崩壊のリスクを抱えているかどうかについて、多くのステーカーが関心を寄せています。USTのような崩壊が起こる可能性を評価するためには、USTの崩壊メカニズムとその原因を理解することが重要です。

USTはLUNAの価値に1:1の比率で裏付けられたアルゴリズムベースのステーブルコインでした。これは、LUNAの市場価値がUSTのそれを上回っている場合、USTが完全にバックアップされていることを意味します。

しかし、市場のダウントレンドによってLUNAの価格が急落した際、USTはその支援資産を失い、結果として信用喪失と大規模な売り圧力によりUSTとLUNAは両方とも崩壊しました。

従って、USTのペグ解除と崩壊は、担保資産の不足に起因するリスクから発生しました。リキッドステーキング トークンについては、流動性が低いためデペグのリスクはしばしば発生しますが、スマートコントラクトによる明確な担保が存在するため、崩壊することはありません。

リキッドステーキング トークンの保有者は、理解していない限り、簡単に売却すべきではありません。リキッドステーキング トークンを売却することは、ステーキングされたトークンとそれに時間とともに蓄積された利息も売却することを意味します。

アラメダ・リサーチの例では、ETHのステーキングは片方向のコミットメントと見なされたため、彼らはstETHを売却せざるを得ませんでした(イーサリアムネットワークは、上海アップグレードの際にのみETHの引き出しを許可しました)。

注目の リキッドステーキング デリバティブプロジェクト

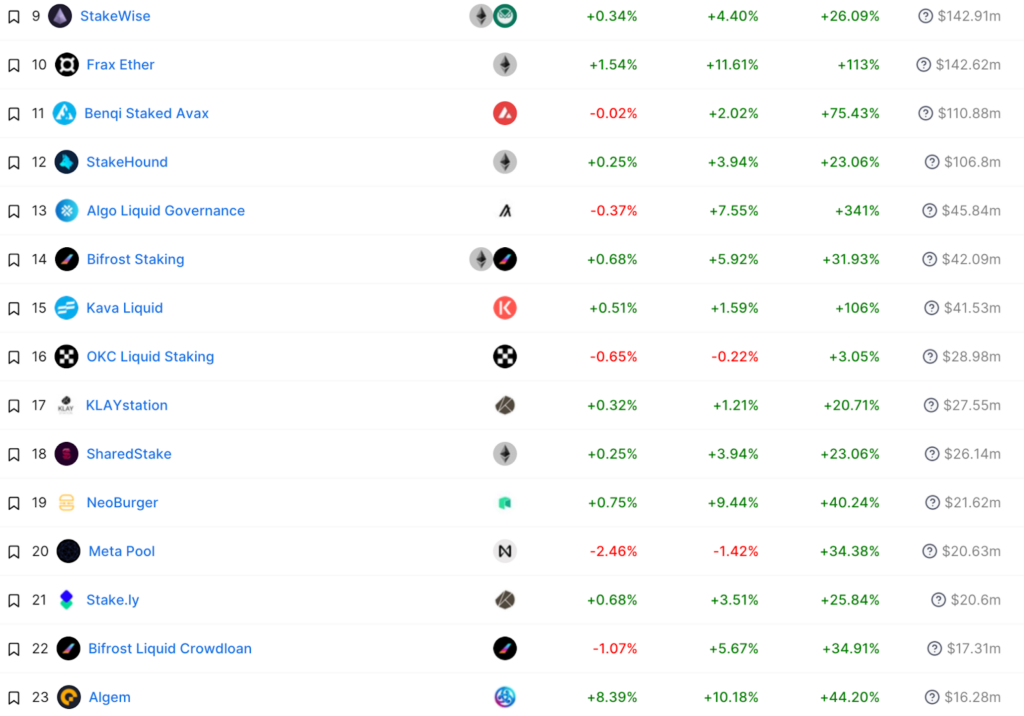

2023年2月のDefiLlama統計によると、市場には60以上の異なるDeFi リキッドステーキング デリバティブプロジェクトが存在しています。ここでは、参加を検討できる注目のプロジェクトを4つ紹介します。

リド・ファイナンス (Lido Finance)

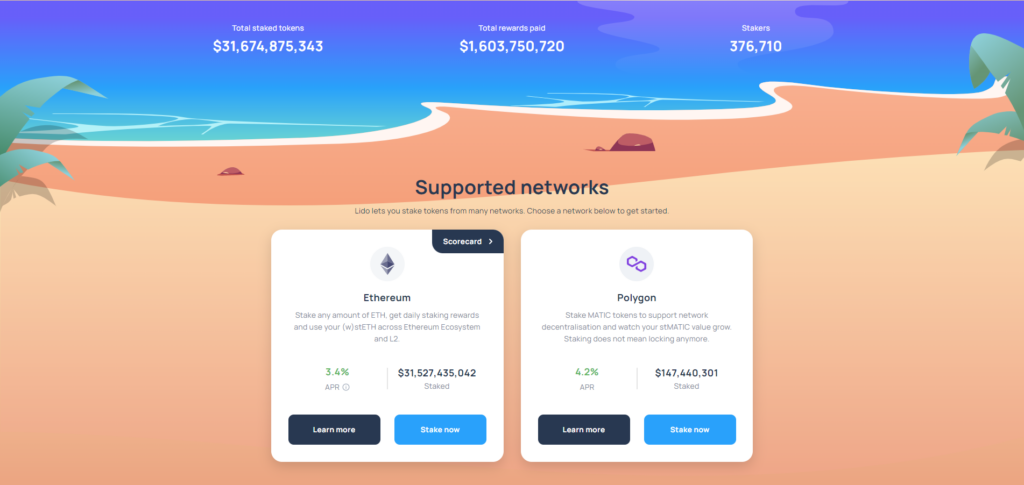

Lidoは、DeFi市場で最も急成長している リキッドステーキング デリバティブプロトコルの一つで、他のプロジェクトと比較して圧倒的な総ロック量(TVL)を誇ります。Lidoは現在、Ethereum、Polygnの2つのネットワークをサポートしており、将来的にはOptimismやArbitrumなどのレイヤー2ソリューションへの拡張を計画しています。

Lido Financeの支援者には、a16z、Coinbase、Paradigm、Dragonflyなどが含まれます。

Lido Financeが成功している理由の一つは、作成した合成トークン、特にstETHを受け入れる強力なパートナーシップのおかげです。現在、Uniswap、Balancer、Curve、Convexなどのプラットフォームで使用されています。

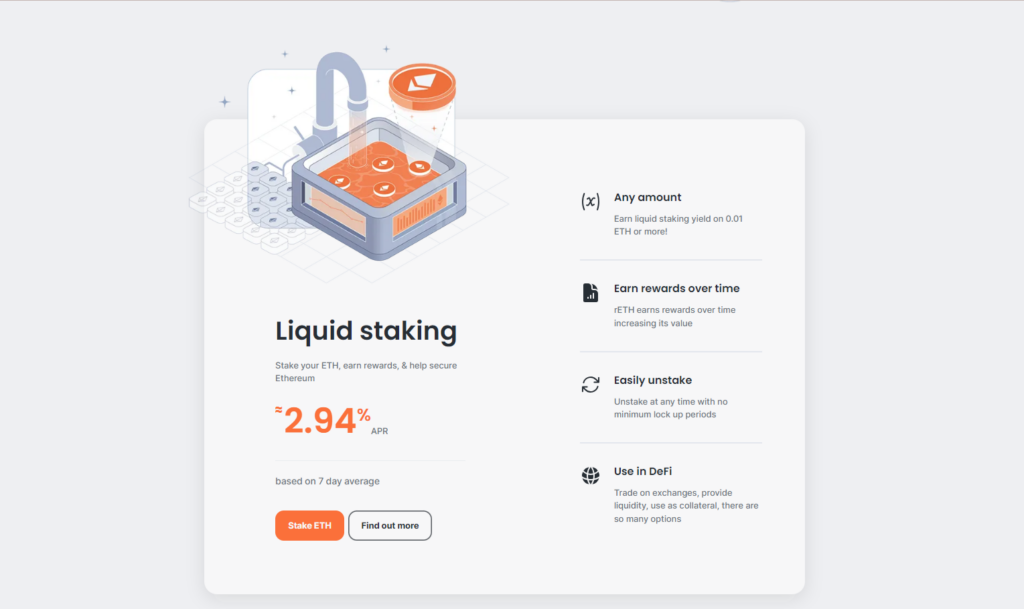

ロケットプール (Rocket Pool)

Rocket Poolは、市場で2番目に大きなDeFiリキッドステーキング デリバティブです。彼らはETH資産にのみ焦点を当てており、他の資産をサポートする計画はありません。Rocket Poolには、ノードオペレーターが他のプロジェクトとは異なり、32ETHではなく16ETHから始めることができる独自の特徴があります。

Rocket Poolの支援者: ConsenSys Ventures、KR1。

スタダーラボ (Stader Labs)

Stader Labsは、Ethereum、BNB Chain、Near、Terra 2.0、Fantom、Hedera、Polygonを含む7つのネットワークをサポートするリキッドステーキング デリバティブネットワークです。将来的にはAvalancheやSolanaを含む範囲を拡大する予定です。

Stader Labsの支援者: Pantera、Coinbase、Jump Capital、Blockchain.com。

Ankr

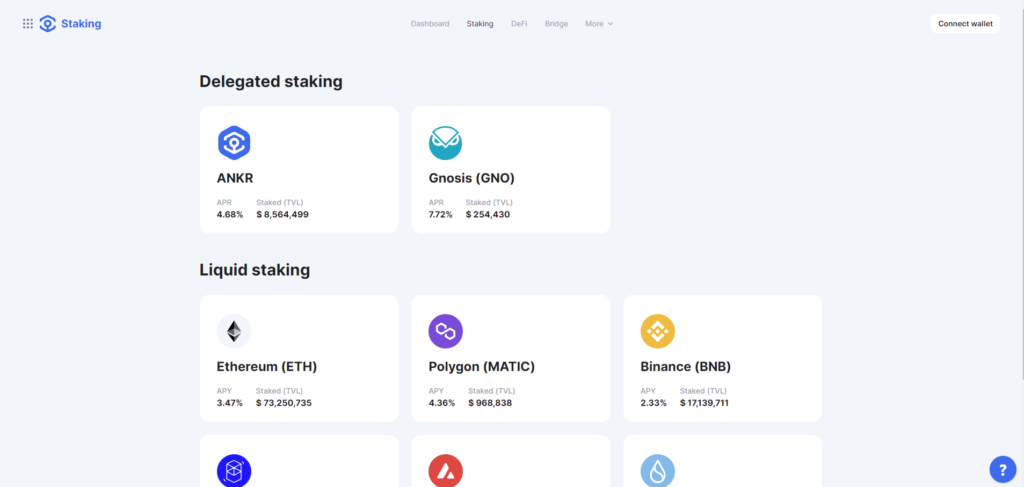

Ankrリキッドステーキング 当初、AnkrはDeFi市場で製品を開発するためのツールコレクションでしたが、その後AppChain、ゲームSDK、API、リキッドステーキング デリバティブなど様々なセグメントへと拡大しました。

現在、AnkrはAnkr、Gnosis、Ethereum、Polygon、BNB Chain、Fantom、Avalanche、Polkadotを含む8つのブロックチェーンをサポートしています。

Ankrの支援者: Binance Labs、NGC Ventures、OK Blockchain Capital、JD Capital。

その他のリキッドステーキング デリバティブプロジェクト上記は市場をリードするリキッドステーキング デリバティブプロジェクトですが、すべてのPoSブロックチェーンをカバーしているわけではありません。AptosではTortuga、NearではMetapool、AlgoではAlgo Liquid Governanceなど、特定のコイン専用の開発プロジェクトが存在します。DefiLlamaページで詳細を確認し、あなたのコインに適したリキッドステーキングデリバティブプロジェクトを見つけることができます。

レリパの リキッドステーキング 開発サービス

レリパでは、市場をリードする機能と高度なセキュリティを備えたDeFiステーキングソフトウェアの開発に価値を置くサービスを提供しています。私たちのブロックチェーンの専門家たちは、お客様のデジタル変革を加速させるための包括的なソリューションを提供することに専念しています。私たちのDeFiステーキングプラットフォーム開発サービスを通じて、デジタルの理想と現実との間の隔たりを埋めるお手伝いをします。レリパは、リキッドステーキングの立ち上げにより、10億ドル規模のステーキング市場への参入のナビゲートと促進をサポートします。

DeFiステーキングが未来である理由

投資家への魅力

DeFiステーキングプラットフォームは、トークンを預けることにより魅力的なリターンを提供し、これによってユーザーから投資家へのパイプラインを拡大します。

高い流動性と実用性

ステーキングは、長期投資家にとってトークンの流動性と実用性を迅速に向上させる人気の手段です。

収益の流れ

DeFiステーキングプラットフォームは、ステーカーから固定料金を徴収することで、より多くの収益を生み出すことができます。

コストの削減

DeFiステーキングプラットフォームでは、サードパーティの仲介者が不要になるため、取引コストを大幅に削減できます。

DeFiステーキングプラットフォーム開発における専門知識

Dappセキュリティ

レリパが開発するDappは、厳密な監査とテストプロセスを経ており、セキュリティのベストプラクティスに従うよう徹底して指導しています。

スマートコントラクト開発

当社の経験豊富なスマートコントラクト開発者は、お客様のトークノミクスとプラットフォームの仕様に基づいたカスタマイズされたステーキングプラットフォームの開発が可能です。

UIデザイン

お客様のステーキングプロジェクトに特化したUI/UXデザインチームを配置し、お客様のビジョンに合った効果的なユーザーエクスペリエンスを提供するプラットフォームを開発します。

KYC統合

お客様の事業が厳格な規制のある地域に位置する場合、当社はKYCソリューションを統合し、高額な訴訟リスクを回避するサポートを提供します。

マルチウォレット統合

複数のウォレットをステーキングプラットフォームに統合することで、より広いコミュニティのメンバーを引き寄せ、エコシステムとユーザーベースの拡大に貢献します。

開発とリリース

当社のエンドツーエンドサービスは、要件定義から展開まで、お客様のステーキングプロジェクトの立ち上げを全面的にサポートし、スムーズな開始を実現します。

リキッドステーキング プラットフォームのデモに関するお問い合わせは、どうぞお気軽にご連絡ください。

まとめ

リキッドステーキング は、関係者の利益を最大化するために必要な開発トレンドです。適切なエコシステムを選択し、強力なネットワーク効果を有するリキッドステーキング プロトコルは、この不可避な傾向の中で大きな利点を享受することでしょう。

ブロックチェーンの開発における 7 年間以上の経験を持つ レリパは、市場での地位を徐々に確立してきました。 レリパの専門スタッフは、Web プログラミング言語に堪能なだけでなく、最新のフレームワークの適用にも柔軟に対応できます。 私たちは、設計から実装まで、保証された品質と迅速なプロジェクト完了時間で、すべてのお客様の要件を満たすことに尽力しています。

さらに、お客様のアイデアをもっと洗練するため、常にコンサルティングを行い、お客様がプロジェクトに最適な決定を下せるように支援しています。 献身とプロフェッショナリズムにより、私たちはお客様に満足をもたらすと信じています。

EN

EN