分散型金融(DeFi)において、常に重要なキーワードとして語られるのが「流動性」です。流動性は、暗号資産プロジェクトの安定性や信頼性、さらには成長性を左右するいわばシステム全体の「血流」とも言える存在です。十分な流動性がなければ、取引は滞り、プロダクトとして成立しません。

では、この流動性を技術的に支えているのは何でしょうか。その中核を担うのが「Liquidity Provider(流動性プロバイダー)」です。Liquidity Providerは単なる金融概念ではなく、スマートコントラクトやバックエンド、UI設計などを含む高度なシステム設計が求められる仕組みです。

本記事では、ブロックチェーン領域に強みを持つ ソフトウェア開発会社 の視点から、Liquidity Providerの仕組み・メリット・リスクを分かりやすく解説します。

暗号資産市場における「流動性」とは?

伝統的な金融において、流動性とは資産を市場価値に大きな影響を与えることなく迅速に現金化できる能力を指します。例えば、一軒の住宅は価値のある資産ですが、売却に時間と手続きが必要なため流動性は低いと言えます。一方、東京証券取引所に上場している大企業の株式は、数千株単位でも数秒で売買できるため、流動性が高い資産の代表例です。

暗号資産市場でもこの原則は同じですが、ブロックチェーン技術のスピードとグローバル性によって、さらに強調されています。暗号資産における流動性とは、ビットコインやイーサリアム、その他のトークンなどのデジタル資産を、取引所で容易に売買できる能力を意味します。

>>>関連記事:

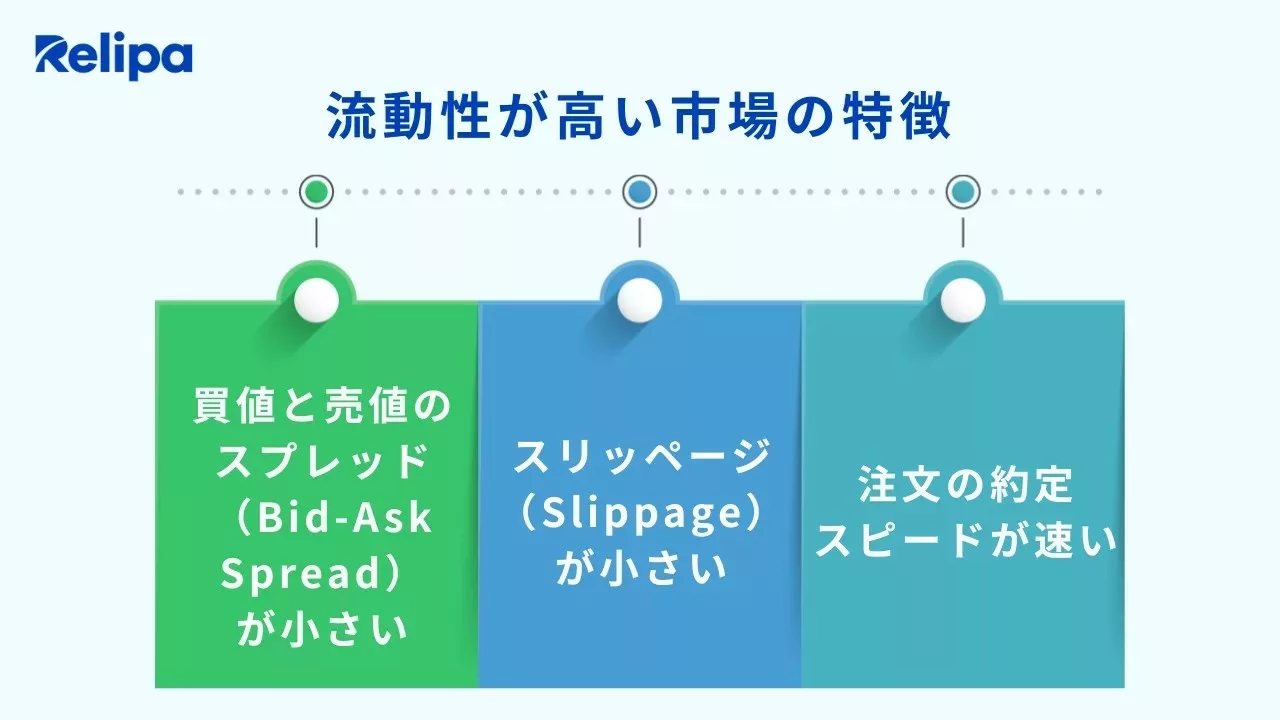

流動性が高い市場には、近い価格帯で売買を望む多数の参加者が存在しており、健全な取引環境を生み出します。その特徴は主に以下の3つです。

- 買値と売値のスプレッド(Bid-Ask Spread)が小さい

スプレッドとは、買い手が提示する最高価格(Bid)と売り手が受け入れる最低価格(Ask)の差を指します。流動性が豊富な市場では、買い手と売り手の競争によってスプレッドが小さくなり、トレーダーにとってコスト削減につながります。 - スリッページ(Slippage)が小さい

スリッページとは、大口注文を実行する際に希望価格と実際の約定価格に差が生じる現象です。例えば、100枚のトークンXを1ドルで購入したい場合、1ドルで十分な売り注文がなければ、1.01ドル、1.02ドルといった価格で一部を購入する必要が出てきます。流動性が深い市場では、大口注文であっても価格変動への影響が小さく抑えられます。 - 注文の約定スピードが速い

流動性が高い市場では、常に取引相手が存在するため、注文はほぼ即時に約定されます。

暗号資産における「流動性プロバイダー」とは誰か?

流動性プロバイダー(Liquidity Provider – LP)とは、自身の資産を取引プラットフォームに預け入れ、他のユーザーの売買を円滑にする個人または組織のことです。

資産をウォレットに眠らせておく代わりに、市場に供給することで利益を得ながら、同時に市場の強さを支える役割を果たします。

従来、この役割は多額の資金を持つ大手銀行やプロのマーケットメーカーにほぼ独占されていました。しかし、分散型金融(DeFi)の登場によって状況は一変し、この役割は民主化され、誰でも、自身でさえも参加できるようになったのです。

>>>関連記事:

オーダーブック型(Order Book)

これは従来型のモデルで、株式取引所や Binance・Coinbase のような中央集権型取引所(CEX)で利用されています。

このモデルでは、プロのマーケットメーカーが常に買い注文(Bid)と売り注文(Ask)を板に出し続けます。彼らは買値と売値の差(スプレッド)から利益を得ます。

例:あるマーケットメーカーがビットコインを 40,000 USD で買い、40,001 USD で売る注文を出したとします。両方の注文が約定すれば、1 USD の利益になります。これを1秒間に何千回も繰り返すことで流動性を供給し、市場に常に適正な売買価格を提供します。

ただし、この役割には巨額の資本、高度な技術、洗練された戦略が必要で、一般投資家には手が届きにくいものでした。

>>>関連記事:

自動マーケットメーカー(Automated Market Maker – AMM)

これは DeFi による革新的な仕組みで、取引のあり方を根本的に変えました。Uniswap、PancakeSwap、Curve Finance といった分散型取引所(DEX)は、この AMM モデルで動作しています。

オーダーブックを使う代わりに、AMM はスマートコントラクトを利用して「流動性プール(liquidity pool)」を作成します。

通常、プールには ETHとUSDCのように2種類の資産が含まれます。誰でも、この2資産を同等の価値で預け入れることで流動性プロバイダーになれます。

例:1 ETH = 3,000 USDCの場合、1 ETHと3,000 USDCを提供します。その代わりに「LPトークン(Liquidity Provider token)」を受け取り、プール内での自分の持分を示します。

ユーザーが USDCをETHにスワップしたいとき、USDCをプールに入れて ETH を引き出します。スマートコントラクトが自動的に数式に基づいて価格を調整し、プール全体のバランスを保ちます。

各取引には小さな手数料(例:0.3%)が発生し、その手数料は流動性プロバイダー全員に持分比率に応じて分配されます。AMMモデルによって、数百万人の個人ユーザーが流動性提供に参加できるようになり、受動的な利用者から市場を支える積極的な参加者へと変わったのです。

暗号資産の世界における流動性プロバイダーの種類

- 個人投資家:DeFiを活用して、眠っている資産を効率的に運用しようとする人々。

- ベンチャーキャピタルやマーケットメイカー企業:大規模な資金と高度な戦略を持ち、DeFi に参入して流動性を提供するプロ組織。

- 暗号資産プロジェクト自体:新しいトークンを発行する際、DEX 上の取引ペアに初期流動性を提供し、市場を立ち上げる。

このような多様な参加者によって形成されるDeFiの流動性エコシステムは、分散型金融の持続的な成長を支える基盤となっています。その裏側では、要件定義から実装・運用までを一貫して支援できる ソフトウェア開発会社 の存在が重要な役割を果たしています。

>>>関連記事:

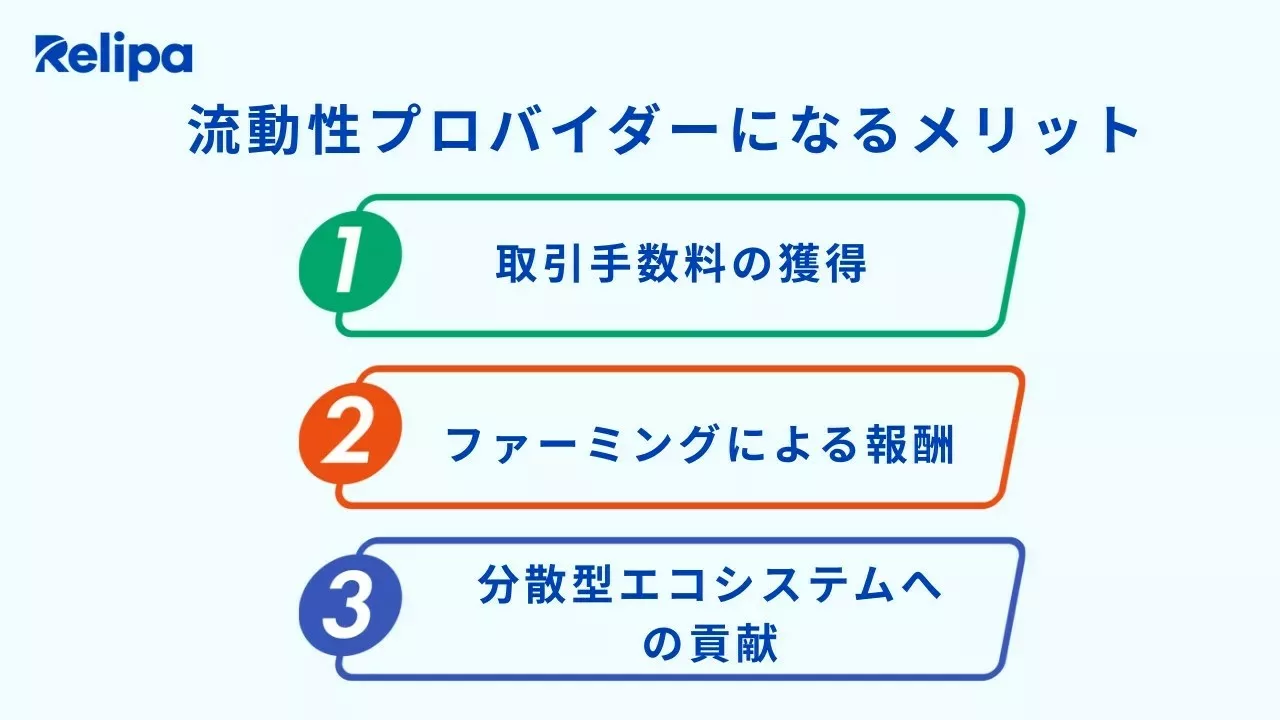

ソフトウェア開発会社 の視点で見る流動性プロバイダーのメリット

取引手数料の獲得

これは流動性プロバイダー(LP)にとって最も基本的で直接的な利益源です。前述のとおり、資産を預けた流動性プールでスワップ(交換)が行われるたびに、取引手数料の一部が分配されます。

例として、人気のDEXである Uniswap V2 を見てみましょう。

- ETH/DAI プールの総額が 1,000万 USD

- あなたが 10万 USD を提供(全体の1%)

- このプールの取引手数料は 0.3%

- 1日の取引量が 200万 USD の場合

計算すると:

- 1日の手数料総額:200万 × 0.3% = 6,000 USD

- あなたの取り分(1%):6,000 × 1% = 60 USD

このように、LP は市場に流動性を供給することで安定的な報酬を得られます。

>>>関連記事:

トップ10選!DeFiレンディング(DeFi Lending)とは?仕組みと将来性を解説

ファーミングによる報酬

取引手数料に加えて、多くの DeFi プロトコルは追加インセンティブとしてイールドファーミング(yield farming)を導入しています。

仕組みは以下の通りです:

- 流動性を提供すると LP トークンを受け取る

- その LP トークンを別のスマートコントラクトにステーキングする

- 見返りとしてプロジェクトのネイティブトークンを報酬として得られる

例えば PancakeSwap(BNB Chain 上) の場合:

- CAKE・BNB ペアに流動性を提供すると「CAKE-BNB LP トークン」を獲得

- それを「ファーム」にステークすると、報酬として CAKE トークンを受け取れる

メリットは以下の通り:

- 利回りの向上:取引手数料+報酬トークンで複利的な利益を得られる。APY は2桁〜3桁になることもある。

- ガバナンストークンの獲得:報酬がガバナンストークンの場合、プロジェクトの意思決定に参加できる。

この仕組みは DeFiの成長エンジンとなり、プロジェクトとLP双方にとって「Win-Win」の循環を生み出しています。

分散型エコシステムへの貢献

LPになることは金銭的利益だけでなく、より大きな意義も持ちます。

- 新規プロジェクトの支援:トークンに市場がなければ成長できません。初期流動性を提供することで発展のチャンスを与えられます。

- 中央集権への依存低減:銀行などの仲介なしに資産を完全にコントロールできる世界を後押しします。

- 市場の安定性強化:十分な流動性があることでスリッページを抑え、健全な取引環境を作り出します。

流動性提供に伴うリスク

一時的損失(Impermanent Loss)

これは、AMMにおける流動性提供で最も大きく、かつ特徴的なリスクの一つであり、初心者が最も混乱しやすい概念でもあります。一時的損失(Impermanent Loss, IL)とは、資産を流動性プールに預けた場合の価値と、単にウォレットに保持していた場合の価値との差を指します。

これは、プール内のトークンの価値が預け入れ時と比較して変動した際に発生します。

- 例えば、ETH/USDCプールに流動性を提供するとします。提供時の条件は以下の通りです:

- 1 ETH = 1,000 USDC

- あなたは10 ETHと10,000 USDCを預けます。

- 初期合計価値 = (10 × 1,000) + 10,000 = 20,000 USD

- もしウォレットに保持していた場合も、価値は20,000 USDです。

その後、ETHの価格が他の取引所で4,000 USDCに上昇したとします。裁定取引(arbitrage)を行うトレーダーは、プールから安くETHを買い、高値で他の取引所に売ります。そして、USDCを追加しETHを引き出すことで、プール内の価格を市場価格と均衡させます。

AMMのメカニズム(x * y = k)により、保有するETHとUSDCの量は変化します。計算すると、新しい価格でのプール内の資産は以下の通りです:

- 5 ETH

- 20,000 USDC

プール内資産の価値 = (5 × 4,000) + 20,000 = 40,000 USD

しかし、もし初期の10 ETHと10,000 USDCをウォレットで保持していた場合、価値は以下の通りです:

HODL時の価値 = (10 × 4,000) + 10,000 = 50,000 USD

一時的損失 = 50,000 – 40,000 = 10,000 USD

この損失は「一時的」と呼ばれます。なぜなら、ETHの価格が1,000 USDCに戻れば、この損失は解消されるからです。しかし、もしETHが4,000 USDCの状態で流動性を引き出すと、この損失は確定します。重要なのは、ILはHODLした場合に比べた機会損失であり、必ずしも元本を失うわけではないという点です(上記例では、資産は20,000 USDから40,000 USDに増えています)。しかし、利益は大幅に減少します。取引手数料による収益は、この一時的損失を補うのに十分である必要があります。

スマートコントラクトの脆弱性

DeFi全体はスマートコントラクト上に構築されており、これはブロックチェーン上で自動実行されるコードです。流動性を提供する際、資産をスマートコントラクトに預けます。つまり、資産の安全性はコードの安全性に完全に依存します。もしスマートコントラクトに脆弱性や論理的な欠陥があり、ハッカーに悪用されると、プール内の資金は一瞬で盗まれる可能性があります。

市場の価格変動

このリスクは一時的損失とは異なりますが、同じく重要です。流動性提供する資産そのものの価値に関わるリスクです。暗号資産市場は非常にボラティリティが高いことで知られています。

例えば、TOKEN_A/ETHのペアに流動性を提供している場合、TOKEN_Aの価格が悪いニュースやプロジェクトのパフォーマンス低下により90%下落すると、投資総額も大幅に減少します。

取引手数料やイールドファーミングの報酬だけでは、元の資産価値の減少を補うことができない場合があります。このリスクは、特に新しいトークンや投機性の高いトークンに流動性を提供する場合に高まります。

まとめ

流動性は、DeFiエコシステム全体を支える「基盤インフラ」であり、Liquidity Provider(LP)はその価値を循環させる不可欠な存在です。

取引手数料やイールドファーミングによる収益機会に加え、分散型金融の健全な成長を支援できる点は、LPならではの大きなメリットといえるでしょう。

一方で、一時的損失(Impermanent Loss)やスマートコントラクトの脆弱性、市場変動リスクなど、技術的・構造的な課題も無視できません。LPとして持続的に成果を出すためには、プロトコル設計の理解、セキュリティ対策、そして適切なリスク管理が不可欠です。

ソフトウェア開発会社 の視点から見ると、DeFiの成功は「アイデア」だけでなく、「安全に実装し、運用できる技術力」によって決まります。

Relipaは、スマートコントラクト開発、セキュリティを重視したアーキテクチャ設計、そしてDeFi戦略コンサルティングを通じて、企業のブロックチェーン活用をトータルで支援しています。DeFiプロジェクトの立ち上げや流動性設計をご検討中の企業様は、ぜひ一度Relipaまでご相談ください。

EN

EN